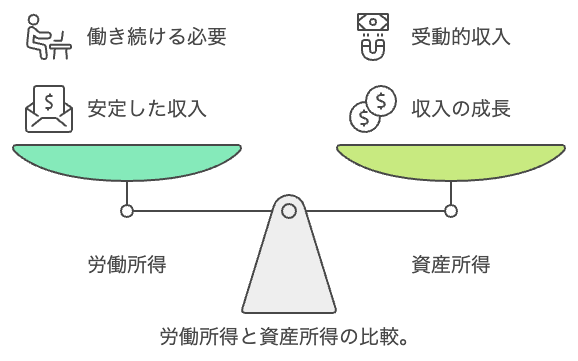

労働所得と資産所得の違い

労働所得

労働所得とは、働いて得る収入のことです。主に給与やボーナス、事業収入などが含まれます。

労働時間や労力に比例して収入が得られるため、安定した収入を得やすいですが、働き続ける必要があります。

資産所得

資産所得とは、所有している資産から得る収入のことです。

例えば、株式の配当金、不動産の賃貸収入、利子などが含まれます。

資産所得は働かなくても得られるため、時間に自由が生まれますが、初期の資産形成が必要です。

生活防衛資金の大切さ

生活防衛資金とは、突然の出費や収入減少に備えて準備するお金のことです。

例えば、病気や失業などの緊急時に対応するための資金です。

一般的に生活費の6ヶ月分から1年分を目安に確保することが推奨されます。

投資商品の種類

投資商品にはさまざまな種類があります。以下に代表的なものを紹介します。

- 株式:企業の一部を所有する権利を持ち、配当や値上がり益を期待できます。

- 債券:政府や企業にお金を貸し、その利息を受け取る投資方法です。

- 投資信託:複数の投資家から集めた資金をプロが運用する商品です。

- 不動産:物件を購入して賃貸収入や売却益を得る投資です。

福利の力の偉大さ

福利とは、投資による利益を再投資することで、利益が利益を生む現象です。

これにより、時間が経つにつれて投資額が増加します。

例えば、毎年5%の利回りで投資を行うと、最初の100万円が20年後には約265万円になります。

インデックス投資と投資信託

インデックス投資は、特定の市場指数(例:S&P500)に連動する投資です。

手数料が低く、分散投資ができるため、リスクが抑えられます。

おすすめの投資信託

- S&P500:米国の主要500社に分散投資できるため、安定した成長が期待できます。

- オール・カントリー(オルカン):世界中の株式に投資するため、地域リスクが分散されます。

ドルコスト平均法

ドルコスト平均法とは、一定額を定期的に投資する方法です。

これにより、価格が高い時には少なく、価格が低い時には多く買うことができ、平均購入価格を下げる効果があります。

NISAを活用すること

NISA(少額投資非課税制度)は、一定額までの投資による利益が非課税になる制度です。

長期的な資産形成に適しており、節税効果があります。

高配当株の魅力とメリット、デメリット

メリット

- 安定した収入:定期的な配当金が得られるため、安定したキャッシュフローが期待できます。

- 長期保有で増える:再投資することで、福利効果が得られます。

デメリット

- 株価リスク:配当が高い企業でも、業績悪化で配当が減少するリスクがあります。

- 集中リスク:特定の業種に集中投資するリスクがあります。

分散投資の重要性

高配当株に投資する際は、分散が非常に重要です。

特定の企業や業種に集中して投資すると、リスクが高まります。

複数の企業や異なる業種に分散投資することで、リスクを低減し、安定した収益を確保することができます。

長期保有の重要性

インデックス投資や高配当投資ともに、長期で持ち続けることが成功の鍵です。

短期的な市場の変動に惑わされず、長期的な視点で投資を続けることで、福利の効果を最大限に活用し、安定した資産形成を目指すことができます。

投資詐欺に注意

ポンジ・スキームなどの投資詐欺に注意が必要です。

高利回りを謳う怪しい投資話には慎重になることが重要です。信頼できる情報源からの情報をもとに、冷静に判断しましょう。

まとめ

労働所得と資産所得の違いや、生活防衛資金の重要性、投資商品の種類とそれぞれのメリット、デメリットを解説しました。

長期的な資産形成のために、インデックス投資やNISAの活用、高配当株のメリットとリスクを理解し、計画的に投資を進めることが大切です。

投資詐欺にも注意し、安心して資産を増やしていきましょう。

また、投資を行う際は、分散投資と長期保有を心がけることで、リスクを最小限に抑えながら資産を増やすことができます。

https://amzn.to/3SQ5WNx ←Amazonはこちら

コメント